Économiste, auteur notamment, avec Jean Bosvieux, de l’ouvrage Le logement et l’État providence (2020), et de 15 questions de politique du logement (2020).

L'immobilier mérite un traitement juste

Il ne faut pas accabler l'immobilier de tous les maux de l'économie française. Pénaliser l'investissement immobilier afin de rendre plus attractifs les autres placements n'est pas la solution.

L'immobilier serait, sinon la cause, du moins l'une des causes essentielles des difficultés structurelles de l'économie française. Portée au plan économétrique par une étude de l'Organisation de coopération et de développement économique (OCDE) 1, l'argumentation développée lie explicitement hausse des prix du logement, mauvaise orientation de l'épargne, manque d'investissement dans la sphère dite « productive » en général et dans l'industrie en particulier, perte de compétitivité et chute des exportations. Sur une telle base, la baisse des prix immobiliers s'imposerait comme un préalable au retour d'une croissance macroéconomique saine. Cette démonstration a d'autant plus d'impact qu'elle en complète une autre, celle qui consiste à retenir la baisse des prix de l'immobilier comme préalable à toute solution de la crise du logement dans notre pays.

Un procès excessif

Nul ne peut nier que la forte hausse des prix a été rendue supportable en termes de solvabilité par l'amélioration des conditions de crédit en France (baisse des taux d'intérêt et allongement des durées de remboursement), et a accentué la migration de la construction vers les terrains plus éloignés des centres, donc moins chers, ce qui contribue à accélérer l'artificialisation des sols 2 et conduit à une inflation et à une perte évidente d'efficacité des aides au logement. Pour autant, le procès fait à l'immobilier en général et au logement en particulier apparaît pour le moins excessif et, pour tout dire, d'autant plus violent que la crise, depuis 2008-2009, se traduit par une répression financière de plus en plus marquée et profonde pour les épargnants. Faute d'inflation, les autorités monétaires et politiques multiplient les mesures propres à réduire les dettes souveraines aux dépens des épargnants et de l'épargne financière. Force est de constater que les Français échaudés et lucides boudent les placements risqués et freinent par là le financement du développement économique. Ce constat fait et partagé doit-il conduire au sacrifice de l'immobilier, afin de faire apparaître le placement en actions comme attractif ? Le problème, rarement posé en ces termes, appelle selon nous deux grandes remarques que les raisonnements à la mode ignorent avec une superbe d'autant plus grande qu'elle cherche à masquer la crainte d'une longue période de vaches très maigres pour les placements financiers, tendance mondiale encore aggravée par l'escalade fiscale propre à notre pays (avec la suppression du prélèvement forfaitaire libératoire sur les revenus et plus-values en capital, l'impôt sur la fortune alourdi, etc.).

Le poids de l'immobilier

La première de ces remarques porte sur la reconnaissance de l'immobilier comme facteur-clé de création de valeur. Certes, il faut une épargne financière pour soutenir l'économie, mais nul ne peut nier pour autant le caractère créateur de valeur de l'immobilier.

De fait, quelques chiffres illustrent parfaitement cet état :

- Le bâtiment représente 5 % du PIB français et 7 % de l'emploi total ; l'ensemble des activités immobilières représente 17 % du PIB et 8 % de l'emploi total, sachant que le logement représente 60 % de l'activité du bâtiment !

- Le bâtiment, c'est quelque 10 % à 14 % de l'investissement national et, en termes d'emploi, autant que l'industrie automobile, l'énergie et les transports, ou deux fois les activités de banque et d'assurance.

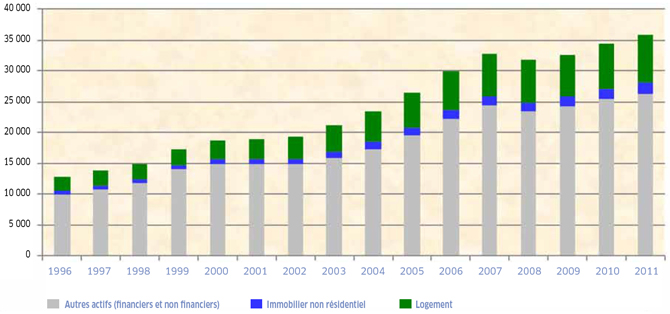

- Entre 1996 et 2011, l'immobilier, dans le patrimoine des ménages (soit, pour l'essentiel, le logement), est passé de 23 % à 27 %. Mais, comme le montre le graphique ci-dessus, le taux de progression du patrimoine en valeur ressort à 231 % pour l'immobilier, dont 736 % pour les terrains bâtis, 240 % pour le logement, y compris les terrains d'assise, mais aussi à 164 % pour l'épargne financière et les autres actifs.

Il apparaît donc qu'il est faux de penser que, d'une part, l'immobilier ne crée pas de valeur et que, d'autre part, sur la période récente, la progression de l'immobilier se soit faite strictement au détriment de l'épargne financière. La réalité s'avère plus complexe, comme le montre l'analyse de Didier Davydoff 3. En solde net, l'épargne financière des ménages français a augmenté du fait des apports en plus-values tirés de l'immobilier.

L'IMMOBILIER DANS LE STOCK DE PATRIMOINE DES MÉNAGES* (EN MILLIARDS D'EUROS).

* Patrimoine brut, dettes comprises.

Sources : FFB, d'après Insee, comptes de patrimoine.

Une relation complexe avec la compétitivité

La seconde remarque a trait aux relations entre logement et compétitivité, nettement plus complexes que ne le laisse entendre l'étude de l'OCDE citée. En France, comme au Royaume-Uni, on recense tout à la fois des entreprises affectées par les coûts de logement qui reportent ou annulent des investissements, mais aussi des entreprises qui connaissent des difficultés en recrutement et un taux de rotation important du fait de coûts de logement élevés et qui augmentent leurs investissements en capital dans le but de réduire leurs besoins en recrutement 4. Dans le même ordre d'idée, une étude du Centre de recherche pour l'étude et l'observation des conditions de vie (Credoc), réalisée à la demande du Medef 5, révèle l'ampleur des interactions entre le marché du logement et le marché de l'emploi. Il reste au final que 40 % des établissements sont affectés par les difficultés de logement de leurs salariés, ce qui joue sur la compétitivité.

Il convient de dépasser le constat des effets de la hausse pour en analyser les causes. Rien ne sert de déplorer ou de stigmatiser des circuits de financement orientés vers l'habitat au détriment des investissements d'entreprise 6 sans s'interroger sur le pourquoi d'un déséquilibre durable entre l'offre et la demande. La permanence de la crise du logement a généré la hausse des prix plus que la hausse des prix n'a généré la crise. La cause première réside, en effet, dans l'insuffisance de l'offre, elle-même fruit du malthusianisme foncier. L'exemple de l'Île-de-France, où le niveau de la construction se maintient aux alentours de 50 % des besoins minimums unanimement reconnus, l'illustre jusqu'à la caricature. Faute d'une autorité de régulation adaptée à la réalité des marchés, tant pour l'habitat que pour le foncier, notre pays se voit condamné à la permanence de dysfonctionnements, tant en ce qui concerne l'effort des ménages que l'affectation de l'épargne, entre autres. Une telle situation se trouve encore aggravée en période de crise, puisque la seule contrepartie systématique du surendettement des ménages a été la baisse de l'investissement logement 7.

Deux impératifs

Pour remédier à une telle situation, deux exigences s'imposent :

- Une réforme en profondeur de la politique foncière, avec pour objectif prioritaire le développement quantitatif de l'offre. La politique du logement ne retrouvera son efficacité, aujourd'hui mise à mal par la consolidation des aides consécutive à la hausse continue du prix du foncier, qu'à cette condition. Dix ans de hausse de prix, quels qu'en soient les dégâts associés, ne peuvent masquer trente ans de permanence du discours sur la crise et ses effets délétères sur la croissance et les marchés immobiliers. Car, contrairement à nombre d'idées, ce sont bien plus les ventes-achats qui se sont réduites que la primoaccession. Il importe donc de retrouver de la fluidité.

- Un traitement de l'investissement immobilier juste et équitable sur le plan fiscal doit être encouragé. C'est le meilleur moyen pour que les prix sur le moyen terme baissent réellement et que, dans un même temps, l'économie française retrouve plus de fluidité et de compétitivité. Comment croire que la pénurie durable puisse être un facteur de croissance et qu'elle n'entrave pas la compétitivité de notre pays ? Il ne s'agit pas, en l'occurrence, de faciliter outrageusement tel placement au détriment d'un autre, ni de tomber dans le piège de la rente immobilière. Il s'agit, bien au contraire, de reconnaître à l'immobilier son rôle, et rien que son rôle, de donner au placement pierre, en particulier dans le secteur locatif, une fiscalité de bon équilibre. Il ne sera alors plus nécessaire de réinventer, à intervalles presque réguliers, de nouveaux dispositifs de soutien qui, loin d'être des cadeaux, constituent en réalité des outils de rééquilibrage indispensable au développement de l'offre. Il faut éviter de se tromper de combat. Ce n'est pas en pénalisant l'immobilier que l'on résoudra la question de l'épargne longue au moment où les normes internationales prudentielles, largement inappropriées, facilitent le court-termisme.

- Balázs Égert et Rafal Kierzenkowski, « Exports and property prices in France. Are they connected ? », Cesifo Working Papers, n° 3047, mai 2010.

- On entend par surface artificialisée toute surface retirée de son état naturel (friche, prairie naturelle, zone humide, etc.), forestier ou agricole, qu'elle soit bâtie ou pas et qu'elle soit revêtue (exemple : parking) ou pas (exemple : jardin de maison pavillonnaire). Les surfaces artificialisées incluent donc également les espaces artificialisés non bâtis (espaces verts urbains, équipements sportifs et de loisirs, etc.). En conséquence, l'étalement urbain implique nécessairement l'artificialisation des sols concernés alors que la réciproque est fausse, l'artificialisation s'expliquant seulement en partie par l'étalement urbain. Voir « Quelques définitions. Étalement urbain », ministère de l'Écologie, du Développement durable et de l'Énergie, 18 janvier 2010.

- Didier Davydoff (directeur de l'Observatoire de l'épargne européenne), « L'épargne française passée au crible », Revue banque, n° 733, février 2011, pages 26 et suivantes.

- « A results overview of the regional survey of economic trend », CBI, juin 2005.

- Credoc, « Consommation et mode de vie », étude n° 240, juin 2011 ; et « Les problèmes de logement des salariés affectent 40 % des entreprises », note de synthèse, avril 2012.

- Jean-Marc Vittori, « Lutter contre l'inflation immobilière », Les Échos du 5 janvier 2013.

- Patrick Artus, Flash économie, n° 8, Natixis, 3 janvier 2013.

http://www.constructif.fr/bibliotheque/2013-3/l-immobilier-merite-un-traitement-juste.html?item_id=3318

© Constructif

Imprimer

Envoyer par mail

Réagir à l'article