Économiste à l'Observatoire français des conjonctures économiques (OFCE).

La zone euro peut-elle s'en remettre à la

BCE ?

La croissance n’en finit pas de revenir malgré l’action déterminée de la Banque centrale européenne qui mène une politique monétaire expansionniste. Doit-elle aller plus loin ? Comment peut-elle faire évoluer sa mission ? Difficile d’espérer des miracles !

La zone euro reste engluée dans une crise sans précédent qui se caractérise par la persistance d’un chômage élevé, un risque déflationniste croissant et une hétérogénéité accrue entre les pays européens. Ces divergences grandissantes menacent non seulement la cohésion économique de la zone euro mais également sa cohésion politique, ce qui fait peser une menace de dislocation de l’Union monétaire. Force est de constater que les solutions mises en œuvre jusqu’ici ont été insuffisantes pour résoudre cette situation. Pourtant, les économies européennes avaient réussi à retrouver le chemin de la croissance après la récession de 2008-2009 en s’appuyant sur des politiques budgétaire et monétaire expansionnistes. Mais le soutien budgétaire à l’économie s’est interrompu dès 2011 en raison des contraintes imposées par le pacte de stabilité et de croissance – contraintes renforcées en 2011 dans le cadre du « six pack » 1 – et de la crise des dettes souveraines, qui s’est traduite par une forte défiance des marchés sur la capacité de certains États à assurer la soutenabilité de leur dette. Les taux d’intérêt ont alors fortement augmenté, forçant les pays à adopter des mesures d’austérité afin de renforcer leur crédibilité.

Seule la politique monétaire a conservé une orientation expansionniste, si bien que tous les espoirs de reprise ont reposé sur la capacité de la Banque centrale européenne (BCE) à relancer la croissance, restaurer la confiance, assurer la stabilité des prix et la stabilité financière. La BCE fut, de fait, très active dès le début de la crise financière, en 2007, en jouant notamment le rôle de prêteur en dernier ressort auprès des institutions financières de la zone euro. Elle a ensuite non seulement baissé les taux d’intérêt mais aussi engagé de nombreuses mesures, certaines qualifiées de non conventionnelles. Pour autant, la croissance n’est toujours pas au rendez-vous et la menace déflationniste s’est accentuée tout au long de l’année 2014. La BCE peut-elle et doit-elle alors amplifier son action ? La conduite de la politique monétaire est-elle contrainte par le mandat assigné à la BCE ? De nouvelles mesures non conventionnelles seraient-elles efficaces pour soutenir l’activité dans la zone euro ? Cet article propose une analyse des marges de manœuvre de la BCE.

La mission de la BCE

La conduite de la politique monétaire dans la zone euro est encadrée par le traité sur l’Union européenne, qui précise que la mission de la BCE est prioritairement centrée sur la stabilité des prix. La BCE a par la suite quantifié cet objectif de stabilité des prix, en visant une progression de l’indice des prix à la consommation harmonisé inférieure à 2 % à moyen terme. L’article 127 du traité de fonctionnement de l’Union européenne stipule ensuite qu’au-delà, et « sans préjudice de l’objectif de stabilité des prix, le SEBC [Système européen de banques centrales] apporte son soutien aux politiques générales de l’Union », ce qui inclut notamment le développement durable de l’Europe fondé sur une croissance économique équilibrée et sur la stabilité des prix, le plein-emploi et le progrès social. Ainsi, l’objectif de croissance ou d’emploi n’est pas délaissé mais subordonné à celui de stabilité des prix.

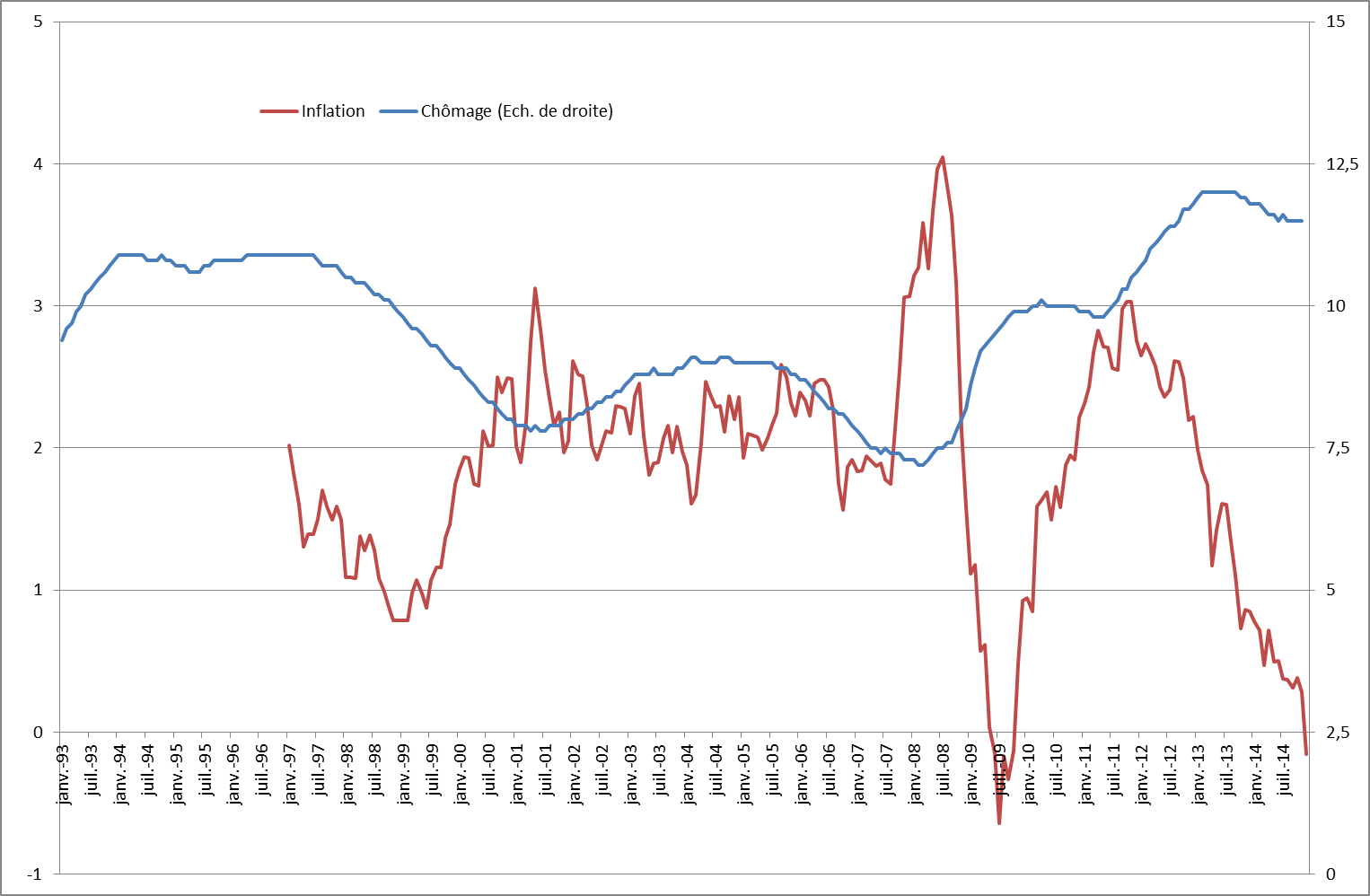

L’expérience montre d’ailleurs que la BCE s’est aussi préoccupée de la croissance, ne serait-ce que parce que l’inflation et la croissance sont généralement liées positivement. Aujourd’hui, le risque d’inflation est écarté. En décembre 2014, les prix ont reculé de 0,2 % et la chute du prix du pétrole devrait prolonger cette tendance. Selon les prévisions de la BCE pour 2015 et 2016, l’inflation serait toujours inférieure à sa cible. Au-delà de l’effet pétrole, cette situation traduit largement l’atonie de la croissance et le chômage élevé dans la zone euro (figure 1). Il apparaît ainsi clairement qu’au regard du mandat confié à la BCE, une politique monétaire plus expansionniste est requise. Il y a aujourd’hui une complémentarité très forte entre l’objectif de stabilité des prix tel que défini par la BCE et le soutien à la croissance de la zone euro.

Le mandat de la BCE ne contraint donc pas actuellement la politique monétaire, mais l’adoption du double mandat, où inflation et croissance auraient le même poids, permettrait de rendre plus crédible la détermination de la banque centrale à lutter contre le risque déflationniste et soutenir la croissance. La BCE a parfois interprété son mandat de façon assez stricte, ce qui l’a conduite à durcir prématurément sa politique monétaire, comme ce fut le cas en juillet 2008 alors que la zone euro plongeait dans la récession la plus sévère depuis l’après-guerre. Cette hausse était selon la BCE motivée par la hausse rapide du prix du pétrole qui se répercutait sur l’inflation. Un an plus tard, les prix baissaient dans la zone euro et les menaces inflationnistes avaient laissé place à un risque de déflation. En avril et novembre 2011, la BCE décida de deux hausses des taux d’un quart de point, arguant de perspectives de croissance plus favorables et surtout d’une accélération de l’inflation. La décision de la BCE était cependant encore une fois à contretemps puisque la zone euro entrait à nouveau en récession et que les tensions inflationnistes allaient rapidement s’estomper. La modification du mandat de la BCE nécessite une révision du traité qui n’est possible qu’à l’unanimité, ce qui susciterait indubitablement un refus de certains pays et notamment celui de l’Allemagne. Toutefois, la BCE pourrait se doter elle-même d’un objectif chiffré de croissance ou de chômage, compatible avec son objectif d’inflation. Cette stratégie a été mise en œuvre dans le cadre d’une politique d’orientation prospective (forward guidance) par la Réserve fédérale aux Etats-Unis et la Banque d’Angleterre pour le Royaume-Uni, alors même que l’objectif de cette dernière est également exclusivement défini en termes de stabilité des prix.

Une telle annonce clarifierait la position de la BCE sans remettre en cause la priorité donnée à la lutte contre l’inflation. Elle permettrait d’orienter les anticipations des agents qui intégreraient l’idée que la politique monétaire restera expansionniste tant que la croissance ou le chômage n’auront pas atteint le seuil donné et que les perspectives d’inflation à moyen terme restent inférieures à la cible de 2 %. Il faut en effet rappeler que la priorité donnée à la lutte contre l’inflation n’implique pas que la BCE doive durcir sa politique monétaire dès que l’inflation dépasse la cible. Etant donné les délais d’action de la politique monétaire, la banque centrale ne peut agir que sur l’inflation à moyen terme, soit approximativement douze à dix-huit mois. Ainsi, un durcissement de la politique monétaire n’est pas nécessaire si la hausse de l’inflation est temporaire et si la banque centrale anticipe un retour de l’inflation à sa cible à moyen terme.

Figure 1. Inflation et chômage dans la zone euro

Quelles actions pour la BCE ?

Cette possibilité de quantification d’un objectif de croissance n’est pas envisagée par la BCE. Mais il ne fait pas de doute qu’elle est pleinement consciente des risques qui pèsent sur la zone euro, comme en témoignent les mesures de soutien à l’économie prises en 2014 et 2015. Le taux d’intérêt directeur pour les opérations de politique monétaire a été baissé à deux reprises, en juin et en septembre 2014. Ce taux correspond au prix que doivent payer les institutions financières de la zone euro lorsqu’elles obtiennent des liquidités auprès de la BCE. C’est l’instrument standard par lequel la politique monétaire agit sur l’environnement macroéconomique et financier. Néanmoins, celui-ci était déjà très bas – inférieur à 1 % depuis juin 2012 –, si bien que les marges de manœuvre étaient limitées. Le taux s’établit désormais à 0,05 %, et les baisses précédentes ont surtout permis d’envoyer un signal sur les intentions de la BCE plus qu’elles ne devraient réduire de façon significative le coût de financement pour les agents non financiers. Dès lors, la BCE a dû recourir à des mesures supplémentaires afin de soutenir l’activité.

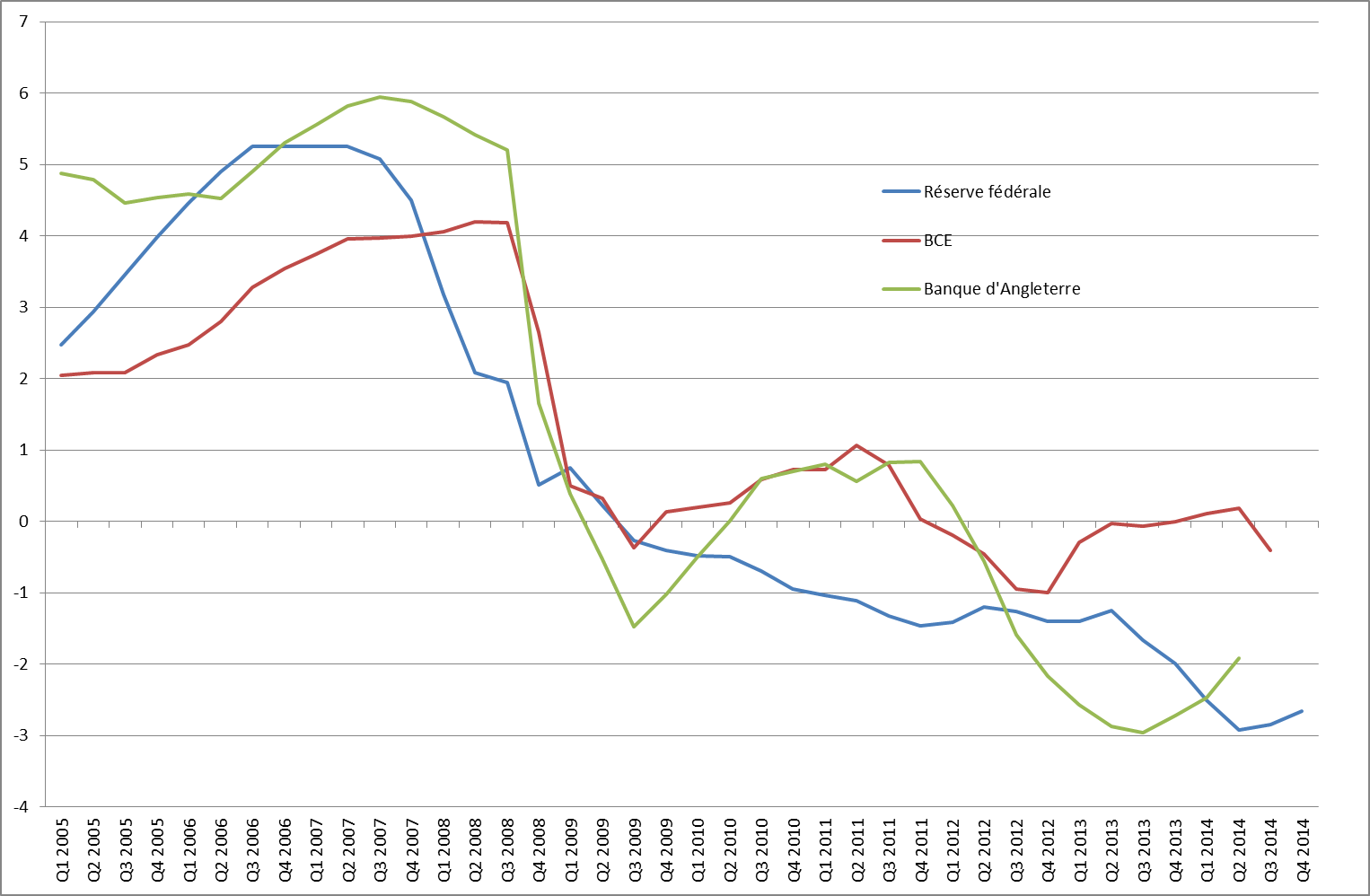

Ces mesures, qualifiées de non conventionnelles, peuvent être très diverses et s’appuyer, par exemple, sur une augmentation de la taille du bilan des banques centrales ou sur des actions ciblant sur les conditions de crédits. À cet égard, une comparaison rapide des mesures mises en œuvre par la Réserve fédérale et la Banque d’Angleterre montre que la BCE n’a globalement pas eu recours aux mêmes mesures que ses homologues et surtout qu’elle a été moins expansionniste. Cela se reflète notamment dans les taux d’intérêt implicites, mesure fictive du taux d’intérêt qui permet de tenir compte du soutien supplémentaire apporté par les mesures non conventionnelles. L’avantage de cette mesure est qu’elle permet de montrer que le taux de politique monétaire est implicitement négatif.

Or, bien que négatif, le taux implicite dans la zone euro est plus élevé qu’aux États-Unis ou au Royaume-Uni (figure 2), alors même que le risque déflationniste est plus grand dans la zone euro et que la croissance y est moins forte. Sachant que la baisse des taux courts n’est plus un levier d’action pour la banque centrale, quels sont les outils à disposition de la BCE pour mener une politique monétaire plus expansionniste ? Certaines mesures annoncées en juin 2014 n’ont pas encore pleinement produit leurs effets. Ainsi, la BCE a proposé d’octroyer des refinancements aux banques en fonction des crédits distribués par les banques aux agents non financiers. L’objectif est ici de stimuler l’activité de crédit, en net ralentissement, en proposant des refinancements sur une maturité de quatre ans à taux faible. Mais, après les deux premières allocations (24 septembre 2014 et 11 décembre 2014), le bilan de cette opération est plus que mitigé, les montants alloués étant bien inférieurs aux attentes, notamment parce que les banques ont déjà un accès très large et très avantageux aux liquidités de la BCE dans le cadre des opérations de politique monétaire usuelles.

La BCE a également annoncé un nouveau programme d’achat de titres qui ciblerait les produits structurés de type ABCP (asset-backed commercial paper), actifs émis en contrepartie d’un autre actif sous-jacent (crédit immobilier, crédit à la consommation ou crédit de trésorerie). La taille de ce marché est cependant assez réduite dans la zone euro. De plus, ces produits financiers, dits structurés, sont précisément ceux qui sont à l’origine de la crise des subprimes en 2007.

L’efficacité des mesures en question

Enfin, la BCE a annoncé, le 22 janvier 2015, un programme d’achats de titres publics comme l’ont fait les banques centrales américaine et britannique. L’objectif est alors d’accentuer la baisse des taux longs publics et au-delà des conditions de financement à long terme pour les agents non financiers. Il faut cependant souligner que les taux d’intérêt à long terme ont déjà significativement baissé dans l’ensemble de la zone euro. En Allemagne et en France, ils atteignent des niveaux historiquement bas. En outre, les tensions apparues sur les marchés de dette publique espagnol, italien, irlandais et portugais se sont significativement atténuées, si bien que même s’il reste une prime de risque vis-à-vis des titres allemands, les taux d’intérêt publics à long terme ont fortement baissé au cours de l’année 2014. Dans ces conditions, un nouveau programme d’achat de titres aurait sans doute une portée limitée. En outre, sachant que les conditions de financement sont globalement assez avantageuses, l’absence de reprise du crédit pourrait essentiellement refléter un problème de demande de crédit plutôt qu’un problème d’offre. Ainsi, la principale contrainte pesant sur la politique monétaire aujourd’hui résulterait d’une efficacité limitée.

En effet, des travaux récents montrent que l’impact des baisses de taux d’intérêt sur l’activité est plus faible dans les périodes suivant une crise financière. La principale explication tient au fait que les crises financières font souvent suite à une augmentation de l’endettement des agents privés. La crise est alors le signe que cet endettement est devenu insoutenable, ce qui provoque une chute brutale des prix d’actifs. Il s’ensuit alors une période prolongée de désendettement au cours de laquelle les dépenses des agents sont contraintes. Il y a également une plus grande incertitude sur l’efficacité des mesures non conventionnelles, certains travaux montrant notamment que leur effet est positif mais diminue avec l’ampleur des mesures prises.

Pour autant, il serait erroné de conclure que le rôle de la politique monétaire menée par la BCE a été inutile, car elle a permis de réduire significativement les problèmes d’offre de crédit via les apports de liquidité au système bancaire et via la baisse des taux d’intérêt qui a réduit la probabilité de rationnement du crédit. En outre, bien que le taux de change ne soit pas un objectif explicite de la BCE, les déclarations récentes de son président, Mario Draghi, témoignent de son inquiétude sur l’évolution de l’euro. Ainsi, ces déclarations et les mesures expansionnistes qui ont été prises tentent indirectement de faire baisser l’euro, ce qui permettrait de stimuler la croissance via une amélioration de la compétitivité et du solde extérieur. Enfin, rappelons que les performances récentes de la zone euro s’expliquent en grande partie par la synchronisation de mesures d’austérité budgétaire depuis 2011. Dans ces conditions, il ne faut pas espérer que la politique monétaire fasse des miracles, surtout lorsque son efficacité est réduite par l’absence de demande, alimentée et amplifiée par la consolidation budgétaire.

Figure 2. Taux implicite de politique monétaire

Source : Wu et Xia (2014), http://faculty.chicagobooth.edu/jing.wu/research/data/WX.html.

- Le Six-Pack est un texte législatif adopté en décembre 2011 et portant sur la gouvernance économique de la zone euro. Le texte s’articule autour de cinq règlements et une directive. Il prévoit en particulier un durcissement du Pacte de stabilité et de croissance et un élargissement de la surveillance macroéconomique afin d’englober d’autres critères économiques et financiers.

http://www.constructif.fr/bibliotheque/2015-3/la-zone-euro-peut-elle-s-en-remettre-a-la-br-bce.html?item_id=3463

© Constructif

Imprimer

Envoyer par mail

Réagir à l'article